Απειλές και ευκαιρίες

Πέντε χώρες της Νοτίου Αφρικής (Κένυα, Τανζανία, Ουγκάντα, Ρουάντα και Μπουρούντι), συμφώνησαν μεταξύ τους για τη δημιουργία μίας νομισματικής ένωσης, με πρότυπο την Ευρωζώνη – σκοπεύοντας να διευκολύνουν τις εμπορικές συναλλαγές των 135 εκ. κατοίκων τους, κυρίως δε να προσελκύσουν διεθνείς επενδυτές.

Η νομισματική ένωση σχεδιάζεται να λειτουργήσει μέσα στα επόμενα δέκα έτη, διαθέτοντας μία δική της κεντρική τράπεζα – αναλαμβάνοντας τη συναλλαγματική πολιτική όλων των χωρών, οι οποίες διαθέτουν σημαντικά αποθέματα πετρελαίου και φυσικού αερίου

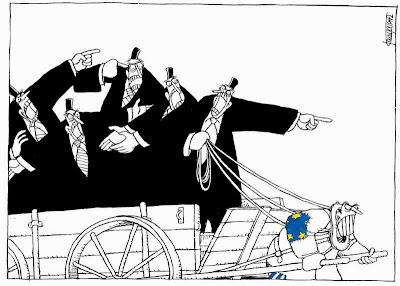

Την ίδια στιγμή, οι κυβερνήσεις της Ευρωζώνης φαίνεται πως αδυνατούν να «καθαρίσουν» τον τραπεζικό τους τομέα – με αποτέλεσμα να αυξάνονται οι φόβοι να βυθιστεί ολόκληρη η Ευρώπη σε μία κρίση διαρκείας. Εκτός αυτού, το ευρώ γίνεται όλο και πιο ισχυρό, παρά τις ενδιάμεσες διακυμάνσεις, δημιουργώντας μεγάλα προβλήματα στις αδύναμες οικονομίες – ενώ ο διοικητής της ΕΚΤ ανέφερε ότι, η ισοτιμία του νομίσματος πάνω από το 1,30 σε σχέση με το δολάριο, ζημιώνει σημαντικά την ανταγωνιστικότητα των χωρών της Ανατολικής Ευρώπης.

Ουσιαστικά, τα περισσότερα κράτη της Ευρωζώνης θα μπορούσαν να αυξήσουν τις εξαγωγές τους μόνο εάν η ισοτιμία του ευρώ δεν ξεπερνούσε το 1,10 $ – ενώ η μοναδική χώρα, η οποία θα «άντεχε» μία τιμή της τάξης του 1,60 $, είναι η Γερμανία. Βέβαια, η ΕΚΤ δεν φαίνεται να διαθέτει τα μέσα για την ελεγχόμενη μείωση της ισοτιμίας στο 1,10 $ – έχοντας πλέον εξαντλήσει τις δυνατότητες της.

Σύμφωνα τώρα με τη γερμανική κεντρική τράπεζα το ευρώ, στη σημερινή του ισοτιμία (περί το 1,36 $), είναι υπερβολικά ισχυρό για την Ισπανία, την Ιταλία και την Ελλάδα – αντίθετα, αδύναμο για τη Γερμανία. Εάν λοιπόν δεν ελεγχθεί, οι φόβοι να βυθιστεί η Ευρωζώνη σε ένα αποπληθωριστικό σπιράλ του θανάτου, αντίστοιχο με αυτό της Ιαπωνίας, είναι κάτι παραπάνω από ρεαλιστικοί.

Οι προτάσεις άλλων κεντρικών τραπεζών της Ευρωζώνης επικεντρώνονται στην «εκτύπωση» χρημάτων από την ΕΚΤ, μέσω της αγοράς ομολόγων από τις αδύναμες χώρες – με στόχο την αύξηση του πληθωρισμού στο 4%. Εν τούτοις, όπως συμπεραίνεται από το παράδειγμα των Η.Π.Α., ένα τέτοιο πρόγραμμα ξεκινάει εύκολα, αλλά σταματάει πολύ δύσκολα – ενώ δημιουργεί τεράστιες φούσκες στα χρηματιστήρια.

Είναι άλλωστε γνωστό το ότι, τα προγράμματα ποσοτικής διευκόλυνσης της Fed (QE), είχαν σαν αποτέλεσμα των υπερδιπλασιασμό της περιουσίας των πλουσίων μέσα σε τρία μόλις χρόνια – χωρίς να βοηθήσουν καθόλου την πραγματική οικονομία (ανάλυση). Τα δάνεια άλλωστε προς τον ιδιωτικό τομέα περιορίζονται συνεχώς στην Ευρωζώνη (διάγραμμα), με δυσμενή αποτελέσματα για την ανάπτυξη.

.

Δάνεια προς τον ιδιωτικό τομέα, Ευρώπη

.

Εντυπωσιακό πάντως συνεχίζει να είναι το πόσο παραποιεί τα στατιστικά της στοιχεία η Ισπανία, αφού είναι προφανώς αδύνατον να έχει αυξηθεί ο ρυθμός ανάπτυξης της, όταν τα δάνεια προς την πραγματική της οικονομία έχουν μειωθεί στο -20% (-5% περίπου στη Ελλάδα, -6% στη Ιταλία και -7% στην Πορτογαλία) – όπως φαίνεται από τον Πίνακα στο κείμενο μας «Θαυμαστός καινούργιος κόσμος».

Κάτι αντίστοιχο, αν και όχι τόσο υπερβολικό, συμβαίνει στην Ιρλανδία – οι εξαγωγικές «επιδόσεις» της οποίας οφείλονται σχεδόν αποκλειστικά και μόνο στο γεγονός ότι, «χρησιμοποιείται» από τις αμερικανικές πολυεθνικές ως φορολογικός παράδεισος, για την έκδοση των τιμολογίων πώλησης τους προς τις χώρες της Ευρώπης.

Το ότι «εκθειάζεται» η οικονομική πολιτική της χώρας από τη Γερμανία, δεν σημαίνει πως είναι πράγματι επιτυχημένη – το ακριβώς αντίθετο συμβαίνει στην πραγματικότητα, αλλά η τευτονική ηγεσία του Βερολίνου θέλει απλά να αποδείξει με ψέματα, «με νύχια και με δόντια» ότι, η πολιτική λιτότητας που επιβάλλει έχει θετικά αποτελέσματα.

Επιστρέφοντας στην πολιτική των κεντρικών τραπεζών, αν και μέχρι πρόσφατα ήταν συντονισμένη μεταξύ τους, προστατεύοντας τον πλανήτη από την κατάρρευση του συστήματος, φαίνεται ότι πλέον διαφοροποιείται – γεγονός που μπορεί να προκαλέσει μεγάλες «εντάσεις» παγκοσμίως (χρηματιστηριακά κραχ, φυγή κεφαλαίων, συναλλαγματικές αναταραχές).

Πόσο μάλλον όταν το χρηματοπιστωτικό σύστημα είναι σχεδόν απόλυτα εξαρτημένο από τις ενέσεις κορτιζόνης των κεντρικών τραπεζών, κυρίως των Η.Π.Α. και της Ιαπωνίας – οι οποίες, τυπώνοντας όλο και περισσότερα χρήματα, «ντοπάρουν» κυριολεκτικά τις αγορές.

Αν και ο κ.Bernanke ανέφερε λοιπόν ότι, η κατάσταση αυτή δεν μπορεί να συνεχισθεί επ’ άπειρο, κανένας δεν τον πίστεψε – ενώ απλά και μόνο η υποψία πως θα μπορούσε να συμβεί, προκάλεσε την κατάρρευση των νομισμάτων πολλών αναπτυσσομένων χωρών, παράλληλα με την εκρηκτική άνοδο των επιτοκίων από την Ινδία, μέχρι την Τουρκία και τη Βραζιλία.

Εάν βέβαια αποφασίσει τελικά να περιορίσει τα πακέτα διευκόλυνσης (QE) η Fed, η κρίση που θα προκληθεί στις αναπτυσσόμενες οικονομίες θα «προσβάλλει» και την Ευρωζώνη – πολλές τράπεζες της οποίας θα χάσουν τεράστια ποσά, προκαλώντας ενδεχομένως κραχ στα ήδη υπερτιμημένα ευρωπαϊκά χρηματιστήρια (διάγραμμα).

.

Εξέλιξη στην αγορά μετοχών της Ευρώπης (Δείκτης Euro Stoxx 50)

.

Άλλωστε, η κατάσταση στην Ευρωζώνη είναι ήδη εξαιρετικά επισφαλής – αφού τα χρέη των επιχειρήσεων και των νοικοκυριών ευρίσκονται σε επίπεδα ρεκόρ. Όσο διαρκεί η κρίση δε, τόσο πιο πολλά δάνεια δεν θα εξυπηρετούνται – με αποτέλεσμα να δημιουργούνται τεράστιες επισφάλειες στους Ισολογισμούς των τραπεζών.

Σε κάθε περίπτωση, το σενάριο του τρόμου (ύφεση ισολογισμών) γίνεται όλο και πιο πιθανό. Με απλά λόγια, απειλούμαστε με έναν καθοδικό σπειροειδής κύκλο, όπου τα υψηλά χρέη «φρενάρουν» την ανάπτυξη, οι τιμές πέφτουν, τα χρέη γίνονται αφόρητα, η κατανάλωση καταρρέει, η οικονομία βυθίζεται στην ύφεση, οι τράπεζες δεινοπαθούν, οι επενδύσεις δεν χρηματοδοτούνται κοκ.

Ολοκληρώνοντας οι αγγλοσάξονες, οι οποίοι προκάλεσαν τη χρηματοπιστωτική κρίση, έχοντας στη συνέχεια πλημμυρίσει το σύστημα με τεράστιες ποσότητες χρημάτων, φαίνεται πως θέλουν να «υποχωρήσουν» – να περιορίσουν δηλαδή την ποσότητα χρήματος. Αντίθετα, η ΕΚΤ φαίνεται πως σχεδιάζει να εγκαταλείψει τη σχετικά συντηρητική θέση του παρελθόντος, αυξάνοντας την ποσότητα χρήματος.

Το ενδεχόμενο αυτό θα σημάνει την ισχυροποίηση του δολαρίου – πολύ περισσότερο, συνεπικουρούμενο από την αύξηση των αποθεμάτων πετρελαίου και φυσικού αερίου των Η.Π.Α., όπου υπολογίζεται πως η υπερδύναμη θα γίνει ξανά καθαρός εξαγωγέας ενέργειας (εξαγωγές υψηλότερες από τις εισαγωγές).

Η πιθανή πτώση του ευρώ θα είναι θετική για τις εξαγωγές και τον τουρισμό πολλών χωρών της Ευρωζώνης, συμπεριλαμβανομένης της Ελλάδας. Θα είναι δε αρνητική για τις μεγάλες εισαγωγές (ενέργεια, πρώτες ύλες) της Γερμανίας - στην οποία δημιουργείται ήδη μία επικίνδυνη φούσκα ακινήτων, λόγω των χαμηλών επιτοκίων της ΕΚΤ. Επίσης, επειδή αυξάνονται οι εισροές των χρημάτων του ιδιωτικού της τομέα από τις χώρες της ευρωπαϊκής περιφέρειας, λόγω φόβων απώλειας τους.

Analyst.gr Team