''Πάααρε κόσμεεε'' ...

1.

Ετσι σχολιάστηκε χθες το βράδυ από στελέχη που παρακολούθησαν πολύ στενά τη διαδικασία, η βελτιωμένη προσφορά των 400 εκατ. ευρώ που υπέβαλε η αραβική AGC για το 90% του μεγαλύτερου φιλέτου της Μεσογείου. Τίμημα, το οποίο ανεβάζει ουσιαστικά την αξία του 100% της εταιρείας, μαζί με το δανεισμό της (enterprise value) κοντά στα 500 εκατ. ευρώ.

Η JERMYN Street Real Estate Fund που εκπροσωπεί την AGC ήταν η μόνη τελικά από τους τρείς υποψηφίους επενδυτές, η οποία ξεπέρασε και μάλιστα με την …απόσταση ασφαλείας των 19 εκατ. ευρώ τον ‘’πήχυ’’ των 381 εκατ. που είχαν θέσει ως ζητούμενο τίμημα στο διαγωνισμό για το 90% της Αστήρ Παλλάς Βουλιαγμένης η Εθνική Τράπεζα και το Ταμείο Αξιοποίησης της Ιδιωτικής Περιουσίας του Δημοσίου. Υπενθυμίζεται ότι οι ιδιοκτήτες του ακινήτου, Εθνική και ΤΑΙΠΕΔ, είχαν διαμηνύσει στους τρείς εναπομείναντες ενδιαφερομένους, την AGC, το σχήμα των Dolphin Capital Investors (Μ. Καμπουρίδης, Π. Χαραλαμπίδης, Α. Παπαγεωργίου) - Colony Capital και το συνασπισμό των ομίλων Olayan και Κωνσταντακόπουλου ότι δεν θα δέχονταν τίμημα κάτω από τα 381 εκατ. ευρώ για το 90% του Αστέρα κατά τη διαδικασία της υποβολής των βελτιωτικών προσφορών. Οι πληροφορίες αναφέρουν ότι μετά την AGC, η αμέσως καλύτερη προσφορά κατατέθηκε χθές από το σχήμα των Dolphin - Colony Capital, η οποία κινήθηκε σε επίπεδα ελαφρώς υψηλότερα των 300 εκατ. ευρώ για το 90%, ενώ χαμηλότερα των 300 εκατ. ευρώ κινήθηκε η τρίτη κατά σειρά προσφορά των Οlayan- Κωνσταντακόπουλου.

Από την πλευρά της, η AGC είχε καταθέσει και στον πρώτο γύρο της διαγωνιστικής διαδικασίας την υψηλότερη προσφορά, στα πέριξ των 340 εκατ. ευρώ, δείχνοντας από την αρχή τις διαθέσεις της. Σημειώνεται ότι στο σχήμα της AGC συμμετέχουν περί τα 20 επενδυτικά funds από τη Μέση Ανατολή με σημαντικότερα τα sovereign funds του Κουβεϊτ (Kuwait Investment Fund) και του Αμπου Ντάμπι (Abu Dhabi Investment Fund), ενώ μικρό ποσοστό, κοντά στο 15% διαθέτει και ο τουρκικός όμιλος Dogus.

Τι σημαίνει στην πράξη η συμφωνία για τον Αστέρα

Από πλευράς του ΤΑΙΠΕΔ και της Εθνικής χθές εκφραζόταν ικανοποίηση ως προς το προσφερθέν τίμημα, έστω κι αν αμφότεροι θεωρούσαν σίγουρο ότι θα ακουσθούν και φωνές περί ‘’ξεπουλήματος’’ δεδομένης της μοναδικότητας του ακινήτου. Ηδη μάλιστα προς αυτή την κατεύθυνση ο δήμος και οι κάτοικοι της περιοχής έχουν προαναγγείλει δικαστικές προσφυγές, ενώ για το θέμα του Αστέρα έχουν υπάρξει ήδη σφοδρές επικρίσεις και στη Βουλή από αντιπολιτευόμενους βουλευτές.

Αντικειμενικά, το θετικό της χθεσινής εξέλιξης είναι το γεγονός ότι το εγχώριο real estate και δή το τουριστικό real estate επανατοποθετείται στο διεθνή χάρτη για πρώτη φορά μετά από πολλά χρόνια με τη μεγαλύτερη συμφωνία που έχει γίνει ποτέ με αμιγώς ξένους επενδυτές και μάλιστα εκτός Ευρώπης.

Επιπλέον, στελέχη της αγοράς ανέφεραν ότι η εν λόγω συμφωνία θα δημιουργήσει συνολικά θετικό αντίκτυπο και μία άμεση επένδυση συνολικά στην ελληνική οικονομία, κινώντας εκ νέου το υπό αμφισβήτηση πρόγραμμα αποκρατικοποιήσεων ώστε να δοθεί και ένα μήνυμα σε τρόϊκα και αγορές εν όψει του ‘’δύσκολου’’ 2014.

Τα σχέδια της AGC και το ακίνητο της Εκκλησίας

Τι μέλλει γενέσθαι εφεξής;

«Τώρα αρχίζουν τα δύσκολα» ανέφεραν χθές στο newmoney.gr στελέχη που παρακολουθούν στενά το διαγωνισμό, συμπληρώνοντας ότι Εθνική και ΤΑΙΠΕΔ θα πρέπει να τηρήσουν τις υποχρεώσεις που έχουν αναλάβει απέναντι στον πλειοδότη προκειμένου να ολοκληρωθεί η συμφωνία και να μπούν τα 400 εκατ. ευρώ στο …ταμείο.

Η Μελέτη Περιβαλλοντικών Επιπτώσεων έχει ήδη λάβει τις πρώτες εγκρίσεις από το Νομαρχιακό Συμβούλιο και ακολουθούν οι επόμενες εγκρίσεις ώστε να συνεχίσει και να ολοκληρωθεί η διαδικασία του Ειδικού Σχεδίου Χωρικής Ανάπτυξης Δημόσιου Ακινήτου (ΕΣΧΑΔΑ) για τη μετατροπή του ξενοδοχειακού συγκροτήματος σε ζώνη τουρισμού - αναψυχής ώστε να κατασκευαστούν στη συνέχεια οι παραθεριστικές κατοικίες.

Η πολυτελής κατοικία θα είναι αυτή που θα προσδώσει και υπεραξία στο φιλέτο των 304 στρεμμάτων του Αστέρα, καλύπτοντας συνολικά τα 33.500 τ.μ. από τα συνολικά 56.700 τ.μ. της προτεινόμενης δόμησης για το ακίνητο. Με τη λύση αυτή θα συνυπάρχουν οι ξενοδοχειακές μονάδες (υφιστάμενες ή νέες) με πολυτελείς κατοικίες ή πολυτελή διαμερίσματα και με χρήσεις υποστηρικτικές. Μέρος των κατοικιών/ διαμερισμάτων μπορούν να τοποθετηθούν στις υφιστάμενες ξενοδοχειακές εγκαταστάσεις που θα αλλάξουν χρήση με τη μετατροπή των υφιστάμενων καμπανών του ΑΡΙΩΝΑ (χρονολογούνται από τη δεκαετία του ’60) σε κατοικία. Στη μελλοντική ανάπτυξη και αξιοποίηση του ακινήτου απαιτείται επιπλέον η ύπαρξη τουριστικής μονάδας τουλάχιστον 17.000 τ.μ., δυναμικότητας 265 κλινών, με τη διατήρηση και εκσυγχρονισμό τουλάχιστον μίας εκ των υφισταμένων εν ενεργεία ή όχι μονάδων, ή εναλλακτικά η κατεδάφιση και δημιουργία νέων.

Κατοικίες 1.000 τ.μ. αξίας άνω των 35 εκατ. ευρώ

Οι πληροφορίες τώρα αναφέρουν ότι στο σχεδιασμό των Αράβων είναι η κατασκευή υπερπολυτελών κατοικιών της τάξεως των 1.000 τ.μ. έκαστη, οι οποίες μπορεί να πουληθούν με τιμές ακόμη και πάνω από τα 35 εκατ. ευρώ η κάθε μία! «Το business plan περιλαμβάνει ό,τι πιο exclusive, ό,τι πιο ακριβό και ό,τι πιο πολυτελές έχει γίνει μέχρι σήμερα στην Αττική που θα απευθύνεται σε Αραβες και θα πωλείται με τιμές κοντά στα 30- 35 χιλιάδες ευρώ το τ.μ.», ανέφεραν χθές τα ίδια στελέχη προσθέτοντας ότι «έτσι αντικρούεται και ο ισχυρισμός των κατοίκων και του δήμου της περιοχής ότι θα τσιμεντοποιηθεί ο Αστέρας. Το κόστος κατασκευής για την AGC θα είναι αντίστοιχα πολύ υψηλό, με υψηλές ποιοτικές και περιβαλλοντικές προδιαγραφές ώστε και αυτή να δώσει στο ‘’προϊόν’’ της υπεραξία, δεδομένου ότι μόνο από την ξενοδοχειακή δραστηριότητα δεν μπορεί να γίνει απόσβεση της επένδυσης».

Στην Στρατηγική Μελέτη Περιβαλλοντικών Επιπτώσεων προτείνεται μελλοντικά η ένταξη και της γειτονικής έκτασης της Εκκλησίας στη ζώνη τουρισμού αναψυχής, η οποία σήμερα φιλοξενεί το εκκλησιαστικό ορφανοτροφείο. Για την έκταση των 85 στρεμμάτων, η οποία ανήκει στην Ιερά Αρχιεπισκοπή της Ελλάδος, ήδη έχουν επιδείξει ενδιαφέρον αραβικά κεφάλαια και θεωρείται σχεδόν βέβαιο ότι θα ενδιαφερθεί και η AGC (σ.σ. αν δεν το έχει κάνει ήδη) στην περίπτωση που ολοκληρωθεί φυσικά η συμφωνία για τον Αστέρα.

Από την πλευρά της, η Εκκλησία ετοιμάζεται να προχωρήσει στην αξιοποίησή του ακινήτου αμέσως μόλις ολοκληρωθούν οι διαδικασίες σύστασης της Εταιρείας της Εκκλησίας για την αξιοποίηση της εκκλησιαστικής περιουσίας, σύμφωνα και με την τροπολογία που έχει περάσει ήδη από τη Βουλή. Πάντως, το εν λόγω ακίνητο, αν και προνομιακό, δεν μπορεί να αξιοποιηθεί ολόκληρο, δεδομένου ότι μεγάλο τμήμα του είναι χαρακτηρισμένο ως δασικό.

2.

Ξεκίνησε η ύστατη μάχη για τον Πειραιά

Με 400 εκατ. ευρώ Αραβες και Τούρκοι παίρνουν τον «Αστέρα»

Πώς «κονταροχτυπήθηκαν» οι τρεις υποψήφιοι

- Τι σημαίνει στην πράξη η συμφωνία

«Απλά, οι Άραβες ήθελαν το ‘’φιλέτο’’ του Αστέρα πάρα πολύ και το έδειξαν έμπρακτα».Ετσι σχολιάστηκε χθες το βράδυ από στελέχη που παρακολούθησαν πολύ στενά τη διαδικασία, η βελτιωμένη προσφορά των 400 εκατ. ευρώ που υπέβαλε η αραβική AGC για το 90% του μεγαλύτερου φιλέτου της Μεσογείου. Τίμημα, το οποίο ανεβάζει ουσιαστικά την αξία του 100% της εταιρείας, μαζί με το δανεισμό της (enterprise value) κοντά στα 500 εκατ. ευρώ.

Η JERMYN Street Real Estate Fund που εκπροσωπεί την AGC ήταν η μόνη τελικά από τους τρείς υποψηφίους επενδυτές, η οποία ξεπέρασε και μάλιστα με την …απόσταση ασφαλείας των 19 εκατ. ευρώ τον ‘’πήχυ’’ των 381 εκατ. που είχαν θέσει ως ζητούμενο τίμημα στο διαγωνισμό για το 90% της Αστήρ Παλλάς Βουλιαγμένης η Εθνική Τράπεζα και το Ταμείο Αξιοποίησης της Ιδιωτικής Περιουσίας του Δημοσίου. Υπενθυμίζεται ότι οι ιδιοκτήτες του ακινήτου, Εθνική και ΤΑΙΠΕΔ, είχαν διαμηνύσει στους τρείς εναπομείναντες ενδιαφερομένους, την AGC, το σχήμα των Dolphin Capital Investors (Μ. Καμπουρίδης, Π. Χαραλαμπίδης, Α. Παπαγεωργίου) - Colony Capital και το συνασπισμό των ομίλων Olayan και Κωνσταντακόπουλου ότι δεν θα δέχονταν τίμημα κάτω από τα 381 εκατ. ευρώ για το 90% του Αστέρα κατά τη διαδικασία της υποβολής των βελτιωτικών προσφορών. Οι πληροφορίες αναφέρουν ότι μετά την AGC, η αμέσως καλύτερη προσφορά κατατέθηκε χθές από το σχήμα των Dolphin - Colony Capital, η οποία κινήθηκε σε επίπεδα ελαφρώς υψηλότερα των 300 εκατ. ευρώ για το 90%, ενώ χαμηλότερα των 300 εκατ. ευρώ κινήθηκε η τρίτη κατά σειρά προσφορά των Οlayan- Κωνσταντακόπουλου.

Από την πλευρά της, η AGC είχε καταθέσει και στον πρώτο γύρο της διαγωνιστικής διαδικασίας την υψηλότερη προσφορά, στα πέριξ των 340 εκατ. ευρώ, δείχνοντας από την αρχή τις διαθέσεις της. Σημειώνεται ότι στο σχήμα της AGC συμμετέχουν περί τα 20 επενδυτικά funds από τη Μέση Ανατολή με σημαντικότερα τα sovereign funds του Κουβεϊτ (Kuwait Investment Fund) και του Αμπου Ντάμπι (Abu Dhabi Investment Fund), ενώ μικρό ποσοστό, κοντά στο 15% διαθέτει και ο τουρκικός όμιλος Dogus.

Τι σημαίνει στην πράξη η συμφωνία για τον Αστέρα

Από πλευράς του ΤΑΙΠΕΔ και της Εθνικής χθές εκφραζόταν ικανοποίηση ως προς το προσφερθέν τίμημα, έστω κι αν αμφότεροι θεωρούσαν σίγουρο ότι θα ακουσθούν και φωνές περί ‘’ξεπουλήματος’’ δεδομένης της μοναδικότητας του ακινήτου. Ηδη μάλιστα προς αυτή την κατεύθυνση ο δήμος και οι κάτοικοι της περιοχής έχουν προαναγγείλει δικαστικές προσφυγές, ενώ για το θέμα του Αστέρα έχουν υπάρξει ήδη σφοδρές επικρίσεις και στη Βουλή από αντιπολιτευόμενους βουλευτές.

Αντικειμενικά, το θετικό της χθεσινής εξέλιξης είναι το γεγονός ότι το εγχώριο real estate και δή το τουριστικό real estate επανατοποθετείται στο διεθνή χάρτη για πρώτη φορά μετά από πολλά χρόνια με τη μεγαλύτερη συμφωνία που έχει γίνει ποτέ με αμιγώς ξένους επενδυτές και μάλιστα εκτός Ευρώπης.

Επιπλέον, στελέχη της αγοράς ανέφεραν ότι η εν λόγω συμφωνία θα δημιουργήσει συνολικά θετικό αντίκτυπο και μία άμεση επένδυση συνολικά στην ελληνική οικονομία, κινώντας εκ νέου το υπό αμφισβήτηση πρόγραμμα αποκρατικοποιήσεων ώστε να δοθεί και ένα μήνυμα σε τρόϊκα και αγορές εν όψει του ‘’δύσκολου’’ 2014.

Τα σχέδια της AGC και το ακίνητο της Εκκλησίας

Τι μέλλει γενέσθαι εφεξής;

«Τώρα αρχίζουν τα δύσκολα» ανέφεραν χθές στο newmoney.gr στελέχη που παρακολουθούν στενά το διαγωνισμό, συμπληρώνοντας ότι Εθνική και ΤΑΙΠΕΔ θα πρέπει να τηρήσουν τις υποχρεώσεις που έχουν αναλάβει απέναντι στον πλειοδότη προκειμένου να ολοκληρωθεί η συμφωνία και να μπούν τα 400 εκατ. ευρώ στο …ταμείο.

Η Μελέτη Περιβαλλοντικών Επιπτώσεων έχει ήδη λάβει τις πρώτες εγκρίσεις από το Νομαρχιακό Συμβούλιο και ακολουθούν οι επόμενες εγκρίσεις ώστε να συνεχίσει και να ολοκληρωθεί η διαδικασία του Ειδικού Σχεδίου Χωρικής Ανάπτυξης Δημόσιου Ακινήτου (ΕΣΧΑΔΑ) για τη μετατροπή του ξενοδοχειακού συγκροτήματος σε ζώνη τουρισμού - αναψυχής ώστε να κατασκευαστούν στη συνέχεια οι παραθεριστικές κατοικίες.

Η πολυτελής κατοικία θα είναι αυτή που θα προσδώσει και υπεραξία στο φιλέτο των 304 στρεμμάτων του Αστέρα, καλύπτοντας συνολικά τα 33.500 τ.μ. από τα συνολικά 56.700 τ.μ. της προτεινόμενης δόμησης για το ακίνητο. Με τη λύση αυτή θα συνυπάρχουν οι ξενοδοχειακές μονάδες (υφιστάμενες ή νέες) με πολυτελείς κατοικίες ή πολυτελή διαμερίσματα και με χρήσεις υποστηρικτικές. Μέρος των κατοικιών/ διαμερισμάτων μπορούν να τοποθετηθούν στις υφιστάμενες ξενοδοχειακές εγκαταστάσεις που θα αλλάξουν χρήση με τη μετατροπή των υφιστάμενων καμπανών του ΑΡΙΩΝΑ (χρονολογούνται από τη δεκαετία του ’60) σε κατοικία. Στη μελλοντική ανάπτυξη και αξιοποίηση του ακινήτου απαιτείται επιπλέον η ύπαρξη τουριστικής μονάδας τουλάχιστον 17.000 τ.μ., δυναμικότητας 265 κλινών, με τη διατήρηση και εκσυγχρονισμό τουλάχιστον μίας εκ των υφισταμένων εν ενεργεία ή όχι μονάδων, ή εναλλακτικά η κατεδάφιση και δημιουργία νέων.

Κατοικίες 1.000 τ.μ. αξίας άνω των 35 εκατ. ευρώ

Οι πληροφορίες τώρα αναφέρουν ότι στο σχεδιασμό των Αράβων είναι η κατασκευή υπερπολυτελών κατοικιών της τάξεως των 1.000 τ.μ. έκαστη, οι οποίες μπορεί να πουληθούν με τιμές ακόμη και πάνω από τα 35 εκατ. ευρώ η κάθε μία! «Το business plan περιλαμβάνει ό,τι πιο exclusive, ό,τι πιο ακριβό και ό,τι πιο πολυτελές έχει γίνει μέχρι σήμερα στην Αττική που θα απευθύνεται σε Αραβες και θα πωλείται με τιμές κοντά στα 30- 35 χιλιάδες ευρώ το τ.μ.», ανέφεραν χθές τα ίδια στελέχη προσθέτοντας ότι «έτσι αντικρούεται και ο ισχυρισμός των κατοίκων και του δήμου της περιοχής ότι θα τσιμεντοποιηθεί ο Αστέρας. Το κόστος κατασκευής για την AGC θα είναι αντίστοιχα πολύ υψηλό, με υψηλές ποιοτικές και περιβαλλοντικές προδιαγραφές ώστε και αυτή να δώσει στο ‘’προϊόν’’ της υπεραξία, δεδομένου ότι μόνο από την ξενοδοχειακή δραστηριότητα δεν μπορεί να γίνει απόσβεση της επένδυσης».

Στην Στρατηγική Μελέτη Περιβαλλοντικών Επιπτώσεων προτείνεται μελλοντικά η ένταξη και της γειτονικής έκτασης της Εκκλησίας στη ζώνη τουρισμού αναψυχής, η οποία σήμερα φιλοξενεί το εκκλησιαστικό ορφανοτροφείο. Για την έκταση των 85 στρεμμάτων, η οποία ανήκει στην Ιερά Αρχιεπισκοπή της Ελλάδος, ήδη έχουν επιδείξει ενδιαφέρον αραβικά κεφάλαια και θεωρείται σχεδόν βέβαιο ότι θα ενδιαφερθεί και η AGC (σ.σ. αν δεν το έχει κάνει ήδη) στην περίπτωση που ολοκληρωθεί φυσικά η συμφωνία για τον Αστέρα.

Από την πλευρά της, η Εκκλησία ετοιμάζεται να προχωρήσει στην αξιοποίησή του ακινήτου αμέσως μόλις ολοκληρωθούν οι διαδικασίες σύστασης της Εταιρείας της Εκκλησίας για την αξιοποίηση της εκκλησιαστικής περιουσίας, σύμφωνα και με την τροπολογία που έχει περάσει ήδη από τη Βουλή. Πάντως, το εν λόγω ακίνητο, αν και προνομιακό, δεν μπορεί να αξιοποιηθεί ολόκληρο, δεδομένου ότι μεγάλο τμήμα του είναι χαρακτηρισμένο ως δασικό.

Πηγή:newmoney.gr

http://www.protothema.gr/economy/article

/335662/me-400-ekat-euro-i-araviki-agc-pire-ton-astera/

ΣΧΕΤΙΚΑ

α. Πανηγυρίζουν οι Τούρκοι -

Τα ΜΜΕ τους μιλούν για «απόβαση» στην Αττική

ΣΧΕΤΙΚΑ

α. Πανηγυρίζουν οι Τούρκοι -

Τα ΜΜΕ τους μιλούν για «απόβαση» στην Αττική

β.Αστέρας Βουλιαγμένης

Γενικές Πληροφορίες

Θέση Ακινήτου

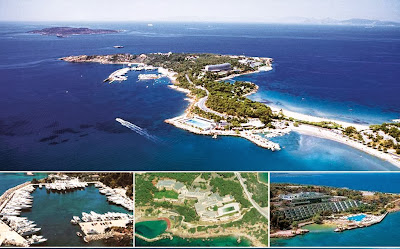

Το Ακίνητο Αστέρας Βουλιαγμένης βρίσκεται στην θέση Μικρό Καβούρι, στο Λαιμό Βουλιαγμένης. Απέχει 20 χλμ. από το κέντρο της Αθήνας και 25 χλμ. από το Διεθνές Αεροδρόμιο Αθηνών. Τα παρακείμενα ακίνητα είναι το ξενοδοχειακό συγκρότημα Αστήρ Παλλάς (που ανήκει στην Εθνική Τράπεζα της Ελλάδας - ΕΤΕ) και η Μαρίνα Βουλιαγμένης (σε εξέλιξη η διαδικασία ιδιωτικοποίησης από ΕΤΑΔ; Ανάδοχος είναι ο όμιλος Αστήρ Παλλάς). Η γύρω περιοχή, Λαιμός, ανήκει στην υψηλότερη ζώνη τιμών κατοικιών στην Αθήνα

Μέγεθος Ακινήτου

Νότιο τµήµα του Ακινήτου Αστέρα, επιφάνειας περίπου 119.800τ.µ. (αξιοποιήσιµη έκταση 111.942τ.µ.)

Αξιοποίηση του Ακινήτου

Το ακίνητο είναι κατάλληλο για την ανάπτυξη παραθεριστικών κατοικιών, ξενοδοχειακών και εγκαταστάσεων παροχής υπηρεσιών τουρισμού αναψυχής επί του συνολικού Ακινήτου Αστέρα. Το ΤΑΙΠΕΔ σκοπεύει να προχωρήσει σε όλες τις απαραίτητες ενέργειες ώστε να διευκολύνει την αξιοποίηση και ανάπτυξη του ακινήτου.

ΠΗΓΕΣ:

http://www.hradf.com/gr/real-estate/astir-vouliagmenis

http://www.hradf.com/gr

2.

Ξεκίνησε η ύστατη μάχη για τον Πειραιά

Υπουργείο Ναυτιλίας και ΤΑΙΠΕΔ προχωρούν εντός του αμέσως επομένου διαστήματος στην προκήρυξη του διαγωνισμού για την πώληση της καταστατικής πλειοψηφείας του Οργανισμού Λιμένος Πειραιώς, σύμφωνα με δηλώσεις αξιωματούχων τους στο capital.gr.

Και αυτό παρά την εκκρεμότητα της έγκρισης από μέρους της ευρωπαϊκής επιτροπής του φιλικού διακανονισμού της εισηγμένης με την Cosco, την λειτουργό των δυο εκ των τριών εμπορικών προβλητών του λιμανιού, αλλά και τις αλλεπάλληλες δηλώσεις και αιτιάσεις του πρόεδρου και διευθύνοντος σύμβουλου του Οργανισμού Λιμένος Πειραιώς κατά της πώλησης μετοχών.

Την ίδια ώρα στην ελληνική θυγατρική της κινεζικής Cosco εμφανίζονται έτοιμοι να συμμετάσχουν σε διαγωνισμό αλλά προτάσσουν την ολοκλήρωση της διαδικασίας του φιλικού διακανονισμού για την οποία εμφανίζονται όμως αισιόδοξοι παρά το γεγονός ότι ανεβαίνει αύριο στις Βρυξέλες κλιμάκιο του ΟΛΠ για να διαβουλευτεί επ’ αυτού με τις αρμόδιες διευθύνσεις της ευρωπαϊκής επιτροπής που εχουν πληθώρα ερωτήσεων. Μια διαδικασία την οποία η θυγατρική της κινεζικής επιχείρησης πάντως φέρεται να αντιμετωπίζει ως διαδικαστική.

Τα ευρωπαϊκά λόμπι

Όμως νομικοί κύκλοι των Βρυξελών αναφέρουν στο capital.gr πως υπάρχουν σημαντικές πιέσεις ανταγωνιστικών λιμενικών συμφερόντων κατά του νέου deal Αθήνας-Πεκίνου επειδή ανησυχούν ότι η Cosco διασφαλίζοντας με τη νέα σύμβαση τα συμφέροντα της θα εφαρμόσει έντονα επιθετική τιμολογιακή πολιτική προκειμένου να κερδίσει για τον Πειραιά μερίδια από τον ευρωπαϊκό βορρά αλλά και άλλα μεσογειακά λιμάνια για το εισερχόμενο εκ της Ασίας εμπόριο.

Δικαιολογούν δε έτσι εμμέσως την αλλαγή της στάσης των αρμοδίων διευθύνσεων της ΕΕ σε στάση κατά του φιλικού διακανονισμού που εως την Άνοιξη εμφανιζόταν ως λυμένο θέμα. Κάτι που και ο πρωην υπουργός Κωστής Μουσουρούλης έχει επιβεβαιώσει πρόσφατα στο capital.gr αναφέροντας πως ο διακανονισμός δεν αντιμετώπιζε ιδιαίτερα προβλήματα από την Commission.

Από το καλοκαίρι όμως τα πράγματα άλλαξαν. Και τώρα στις Βρυξέλες διεμήνυσαν στον υπουργό ναυτιλίας Μιλτιάδη Βαρβιτσιώτη, ο οποίος μίλησε την προηγούμενη εβδομάδα τόσο με το κολλέγιο των Επιτρόπων όσο και με τις διευθύνσεις ανταγωνισμού, μεταφορών και εσωτερικής αγοράς που εμπλέκονται, πως ίσως θα έπρεπε ο διαγωνισμός να γίνει πριν την επέκταση της σύμβασης ενώ παράλληλα τόνισαν όμως πως θέλουν να προχωρήσει άμεσα η πώληση.

Πλην όμως εάν μπλοκαριστεί από την ΕΕ ο διακανονισμός (που αφορά την επέκταση από την Cosco του δυτικού προβλήτα ΙΙΙ με επένδυση 230 εκατ. ευρώ για να αυξηθεί άνω των 6,2 εκατ. teu η δυναμικότητα του σταθμού εμπορευματοκιβωτίων) οι Κινέζοι μπορεί να κάνουν χρήση του δικαιώματός τους για προσφυγή στη διαιτησία, Κάτι που μεταφράζεται αυτονόητα σε παρατεταμένη αβεβαιότητα για την βασική σύμβαση του λιμανιού και επίσης αυτονόητα υπονομεύει την προσέλκυση επενδυτών.

«Είμαστε κοντά» λέει το ΤΑΙΠΕΔ – «Ακάθεκτος» και ο Βαρβιτσιώτης

Αβεβαιότητα την οποία δεν επιθυμεί κανείς. Ιδιαιτέρως δε το ΤΑΙΠΕΔ που αντιμετώπισε ανάλογες καταστάσεις τόσο με την ΔΕΠΑ όσο και με τον ΟΠΑΠ. Ένα ΤΑΙΠΕΔ που βρίσκεται όμως αντιμέτωπο και με την επίτευξη δυσπρόσιτα υψηλών στόχων για τα έσοδα από τις αποκρατικοποιήσεις.

Έτσι στελέχη του δηλώνουν στο capital.gr πως «είμαστε πολύ κοντά» στην προκήρυξη του διαγωνισμού ενώ και από το υπουργείο στην Ακτή Βασιλειάδη δηλώνουν πως θα προχωρήσει άμεσα η διαδικασία και πάντως «όχι αργότερα απο τον Ιανουάριο». Προσθέτουν δε απο το υπουργείο πως έχει ολοκληρωθεί η διαδικασία pre-marketing από το ΤΑΙΠΕΔ και σημειώνουν το ενδιαφέρον και νεοζηλανδικών συμφερόντων επενδυτικού σχήματος αλλά και επαφών με την ελβετική MSC-Mediterranean Shipping Company S.A.

Στην ερώτηση τι θα πράξουν αν δεν εγκριθεί ο φιλικός διακανονισμός με την Cosco οι ίδιες πηγές της Ακτής Βασιλειάδη απαντούν πως αντιμετωπίζονται ως δυο διαφορετικές διεργασίες αν και αναγνωρίζουν ότι θα δημιουργηθούν προβλήματα σε ένα τέτοιο ενδεχόμενο. Τονίζουν δε πως αυτό επισήμανε στο Κολλέγιο των Επιτρόπων και ο Μ. Βαρβιτσιώτης ο οποίος εξήγησε ότι δεν γίνεται να αναζητούμε έσοδα και προοπτικές ανάπτυξης και ταυτόχρονα να υπονομεύεται μια τέτοια επενδυση και εμμέσως ο διαγωνισμός. Μια επενδυση με την οποία σημειώνεται πως έχει προσωπικά απασχοληθεί και ο πρωθυπουργός κατά την επίσκεψη στο Πεκίνο και εξαγγείλει από το λιμάνι το καλοκαίρι. Καταλήγουν δε πως οι ελληνικες θέσεις βρήκαν ευήκοα ώτα. Κάτι που μένει όμως να δούμε αν θα μεταφραστεί και σε πράξεις.

«O ανένδοτος» Ανωμερίτη και η πολιτική διάσταση

Στη μάχη αυτή για τον Πειραιά πρέπει να προστεθεί και η πλευρά του management του ΟΛΠ που αντιτίθεται στην πώληση της εισηγμένης και προκρίνει τις επιμέρους παραχωρήσεις όπως βέβαια και ενός μεγάλου μέρους του πολιτικού φάσματος της Αριστεράς που εμφανίζεται κοντά στις θέσεις του. Είναι χαρακτηριστικό ότι μόλις χθες ο Πρόεδρος και Διευθύνων Σύμβουλος του ΟΛΠ Γιώργος Ανωμερίτης ανέφερε σε ομιλία του για μια ακόμη φορά πως «Η λύση της πώλησης του συνόλου των μετοχών της λιμενικής εταιρείας σε ιδιώτη δεν εφαρμόζεται πλέον πουθενά, όχι μόνο σε ευρωπαϊκά λιμάνια, αλλά και παγκοσμίως. Και όπου εφαρμόσθηκε όπως στη Μ. Βρετανία επί Θάτσερ σε 3 λιμάνια, οδήγησε σε αποτυχία. Το αξίωμα ότι στα λιμάνια πρέπει να αποκλείεται το σχήμα του (κρατικού ή ιδιωτικού) μονοπωλίου ισχύει πλέον παγκοσμίως». Ορισμένοι κύκλοι μάλιστα συνδέουν την στάση Ανωμερίτη με τις πληροφορίες που κυκλοφορούν περί υπο έγκριση ευρωπαϊκού κανονισμού που θα προβλέπει πως δεν μπορεί να υπάρχει ένας μόνο λειτουργός σε κάθε λιμενική υπηρεσία. Κανονισμό για τον οπόιο χθες ο επικεφαλής του ΟΛΠ δήλωσε πως «σύμφωνα δε με τον υπό ψήφιση, κατά την Ελληνική Προεδρία, νέο Κανονισμό για την αγορά λιμενικών υπηρεσιών, σε κάθε μεγάλο λιμάνι θα πρέπει να δημιουργηθούν Ανεξάρτητη Αρχή Λιμένος, Εποπτικό Συμβούλιο Χρηστών, ενώ θα πρέπει να δραστηριοποιούνται τουλάχιστον δυο διαχειριστές και πολλοί χρήστες. Δεν είναι νοητό, ούτε η λειτουργία του ως Κρατικού Μονοπωλίου, ούτε ως ιδιωτικού Μονοπωλίου». Όπως όμως εξηγούν άλλες πλευρές ο Κανονισμός αυτός «που εν τέλει βρίσκεται πράγματι στα χέρια της ελληνικής προεδρίας», με ότι μπορεί να σημαίνει αυτό, «δεν αφορά τους λειτουργούς των εμπορικών τερματικών σταθμών αλλά άλλες υποστηρικτικές υπηρεσίες». «Οι δε περί του αντιθέτου ερμηνείες δίδονται από αυτούς που δεν θέλουν να προχωρήσει η πώληση».

Στο όλο ζήτημα ενυπάρχει και η πολιτική διάσταση της συγκυβέρνησης με δεδομένο ότι ο αντιπρόεδρος της κυβέρνησης και πρόεδρος του ΠΑΣΟΚ στο παρελθόν έχει διατυπώσει την προτίμηση του για το μοντέλο των παραχωρήσεων. Όπως εκτιμούν όμως οι ψυχραιμότεροι εκ των οικονομικών παρατηρητών με γνώση των πολιτικών ισορροπιών «δύσκολα ο πρόεδρος του ΠΑΣΟΚ θα ανέγειρε για αυτό το θέμα πολιτικό ζήτημα».

Το πραγματικό deadline

Όλα αυτά λαμβάνουν χώρα λίγους μήνες πριν τεθεί σε λειτουργία η συμμαχία στις θαλάσσιες μεταφορές εμπορευματοκιβωτίων που έχει γίνει πλέον γνωστή ως δίκτυο P3 και αφορά τις Maersk, MSC και CMA CGM. Οι P3 εφόσον εξασφαλίσουν τις αναγκαίες εγκρίσεις από τις αρχές ανταγωνισμού σε Ευρώπη, Ασία και ΗΠΑ σχεδιάζουν να θέσουν σε ισχύ από το 2ο τρίμηνο του 2014 την κοινοπραξία τους στην οποία θα συμμετέχουν 255 πολύ μεγάλα πλοία με συνολική χωρητικότητα 2,6 εκατ. teu. Με δεδομένο ότι αυτά λειτουργούν ως τακτικά κυκλικά δρομολόγια ο καθορισμός των «στάσεων», των λιμανιών δηλαδή που θα πιάνουν θα γίνει τα αμέσως επόμενο διάστημα. Και οι Κινέζοι θέλουν να είναι έτοιμοι στον Πειραιά. Υπενθυμίζεται πως η μια εκ των τριών η MSC πραγματοποιεί τη συντριπτική πλειοψηφεία της συνολικής κίνησης εμπορευματοκιβωτίων του προβλήτα Ι που ελέγχει ο ΟΛΠ και πολύ μεγάλο μέρος της κίνησης των άλλων δυο προβλητών που ελέγχει η Cosco.

Καθησυχαστικοί οι Κινέζοι

Μιλώντας στο capital.gr παράγοντες της κινεζικής θυγατρικής στο λιμάνι εμφανίζονται καθησυχαστικοί για την έγκριση του διακανονισμού δηλώνοντας πως «ότι χρειαστεί να γίνει θα γίνει» και στο ερώτημα κατά ποσόν ενδιαφέρονται να συμμετάσχουν στο διαγωνισμό τονίζουν πως «ασφαλώς και ενδιαφέρονται». Διατηρούν όμως αυτονόητα το δικαίωμα αν δεν εγκριθεί ο φιλικός διακανονισμός να προσφύγουν στην διαιτησία.

Οι Γερμανοί σύμβουλοι

Λεπτομέρεια που ίσως αποδειχθεί σημαντική για όσους θέλουν να εμβαθύνουν στο παρασκήνιο της (διετούς) προσπάθειας αξιοποίησης του ΟΛΠ, του ΟΛΘ και των άλλων λιμένων είναι, όπως επισημαίνεται από τους επαΐοντες, πως το ΤΑΙΠΕΔ στην προσπάθεια αξιοποίησης των λιμένων συνεπικουρεί ομάδα έξι συμβούλων. Το έργο του τεχνικού συμβούλου έχουν η γερμανική «Hpc Hamburg Port Consulting GmbH» και η «Marnet Ανώνυμη Τεχνική Εταιρεία». Η HPC είναι θυγατρική του ομίλου Hamburger Hafen und Logistik AG που λειτουργεί το λιμάνι του Αμβούργου. Η πρόσληψη της HPC Hamburg Port Consulting έχει προκαλέσει έτσι ποικίλα σχόλια σε διάφορους κύκλους όσον αφορά ενδεχόμενο ασυμβίβαστο -όχι απαραίτητα με την νομική έννοια της λέξης- εξαιτίας της ανταγωνιστικής θέσης της μητρικής προς τον Πειραιά. Νομικοί σύμβουλοι είναι η, επίσης, γερμανική «Freshfields Bruckhaus Deringer LLP» για το έργο του συμβούλου επί θεμάτων αλλοδαπού και ευρωπαϊκού δικαίου και η δικηγορική εταιρεία «Αλεξίου-Κοσμόπουλος Εταιρεία Δικηγόροι» για το έργο του συμβούλου επί θεμάτων ελληνικού δικαίου. Χρηματοοικονομικοί σύμβουλοι είναι η Morgan Stanley και η Τράπεζα Πειραιώς.

Η παράμετρος εκλογές

Ορισμένοι παρατηρητές θεωρούν πως οι αλλεπάλληλες καθυστερήσεις μπορεί να οδηγήσουν τον διαγωνισμό ανεξάρτητα από την καθαυτή εξέλιξή του σε ένα πολιτικό σκηνικό παρόμοιο με εκείνο του 2009. Και αυτό διότι ενόψει των εκλογικών αναμετρήσεων για το ευρωκοινοβούλιο και την τοπική αυτοδιοίκηση μπορεί να αναχθεί σε βασικό ζήτημα αντιπαράθεσης όπως το 2009 όταν και ματαιώθηκε ο διαγωνισμός για τη πώληση του ΟΛΘ και απειλήθηκε η σύμβαση με την Cosco από την αξιωματική αντιπολίτευση (η οποία μετά τις εθνικές εκλογές του Σεπτεμβρίου ανέλαβε την διακυβέρνηση χωρίς πάντως να πραγματοποιήσει τις εξαγγελίες της για ακύρωση της σύμβασης). Έργο που ξέρουν καλά πια οι Κινέζοι των οποίων πάντως η παροιμιώδης υπομονή μπορεί να δοκιμαστεί και πάλι στην βάσανο της ελληνικής (και ευρωπαϊκής) πραγματικότητας.

Του Ηλία Γ. Μπέλλου

http://www.capital.gr/gmessages/showTopic.asp?id

=4114192&nid=1922397