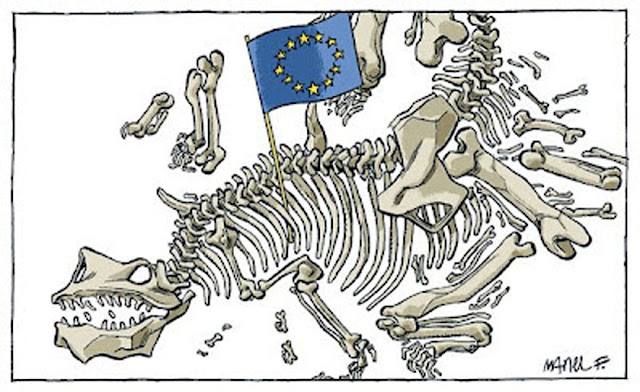

Η ευρωζώνη και ο εφιάλτης της «τέλειας καταιγίδας».

Τα πολιτικά ρίσκα έχουν αυξήσει τα οικονομικά ρίσκα. Οι «αναποδιές» στις προσπάθειες να «κοπούν» οι δεσμοί τραπεζών με κυβερνήσεις, τα μηνύματα από τα ομόλογα και το ναυάγιο του bail in. Οι αδύναμοι κρίκοι και η Ελλάδα.

Καθώς οι Ευρωπαίοι πολιτικοί κοιτάζουν τις αναταράξεις που έρχονται το 2017, παρακολουθούν την αγορά ομολόγων της ευρωζώνης με αυξανόμενη ανησυχία. Το ξεπούλημα των κρατικών ομολόγων, όπως είναι η τάση παγκοσμίως, αυξάνει το άγχος στις ήδη ευάλωτες οικονομίες του μπλοκ, ιδιαίτερα αυτών της Νότιας Ευρώπης.

Οι φόβοι των αξιωματούχων επιδεινώνονται λόγω του ανομοιογενούς ρυθμού του ξεπουλήματος, καθώς τα ομόλογα ορισμένων χωρών-μελών πωλούνται ταχύτερα σε σχέση με άλλων χωρών. Οι διαφορές στις αποδόσεις μεταξύ των ιταλικών και των γερμανικών ομολόγων, για παράδειγμα, έχουν αγγίξει επίπεδα που έχει να δει η αγορά από το 2012, όταν η κρίση κρατικού χρέους έφερε τη νομισματική ένωση κοντά στην κατάρρευση.

Η κρίση χρέους εξέθεσε τον «βρόχο της καταστροφής» που δημιούργησαν οι τάσεις των ευρωπαϊκών τραπεζών να διακρατούν το χρέος του κράτους στο οποίο ανήκουν. Θεωρητικά, ο φαύλος κύκλος θα μπορούσε να ξεκινήσει όταν οι αγορές χάσουν την εμπιστοσύνη τους στην ικανότητα μιας κυβέρνησης να αποπληρώσει τα χρέη της, επισπεύδοντας το ξεπούλημα των ομολόγων της.

Η πτώση που προκύπτει στις τιμές των ομολόγων πλήττει στη συνέχεια τους ισολογισμούς των τραπεζών που εξακολουθούν να κατέχουν τέτοια ομόλογα, καθιστώντας τες πιο πιθανό να χρειαστούν διάσωση από τις κυβερνήσεις τους. Αυτό, με τη σειρά του, θα μπορούσε να διαβρώσει ακόμα περισσότερο την επενδυτική εμπιστοσύνη, οδηγώντας σε επιπλέον sell-off, που πλήττει ακόμα περισσότερο τις τράπεζες. Παρά τον κίνδυνο που ενέχουν οι πρακτικές των τραπεζών, ωστόσο, οι αρμόδιες ρυθμιστικές αρχές της ευρωζώνης δεν έχουν βρει ακόμα τρόπο για να «κόψουν» τον βρόχο.

Από τα μέσα του 2016, οι αυξανόμενες προσδοκίες για επιστροφή του πληθωρισμού έχουν οδηγήσει τους επενδυτές σε ξεπούλημα των ομολόγων τους, ιδιαίτερα λόγω των προεδρικών εκλογών στις ΗΠΑ. (Ο υψηλότερος πληθωρισμός μειώνει την ελκυστικότητα των ομολόγων για τους επενδυτές, και στις αγορές ομολόγων καταγράφεται έντονο sell-off τους τελευταίους μήνες).

Οι προσδοκίες αυτές έχουν ήδη υλοποιηθεί στην ευρωζώνη, όπου ο ετήσιος πληθωρισμός αυξήθηκε από το 0,2% τον Ιούλιο του 2016 στο 1,8% τον Ιανουάριο του 2017. Αυτό έχει ενθαρρύνει την Ευρωπαϊκή Κεντρική Τράπεζα να περιορίσει το πρόγραμμα αγοράς ομολόγων της, το οποίο χρησιμοποιεί για να τονώσει τον πληθωρισμό, από τα 80 δισ. ευρώ στα 60 δισ. ευρώ τον μήνα. Με την ΕΚΤ να παρέχει λιγότερη στήριξη στις τιμές των ομολόγων, οι αποδόσεις (που κινούνται αντιστρόφως ανάλογα των τιμών) έχουν αυξηθεί.

Από μόνο του, αυτό θα προκαλούσε προβλήματα για τη νομισματική ένωση, καθώς θα αύξανε την πίεση στις χρεωμένες χώρες, όπως η Ιταλία, που με τη σειρά τους θα έρχονταν αντιμέτωπες με υψηλότερες πληρωμές χρέους.

Όμως το αυξανόμενο πολιτικό ρίσκο σε χώρες όπως η Γαλλία, η Ιταλία και η Γερμανία έχει μεγεθύνει τις επιπτώσεις του sell-off, καθώς το χάσμα στις αποδόσεις ομολόγων μεταξύ των χωρών της ευρωπεριφέρειας και της Γερμανίας -το χρέος της οποίας θεωρείται βάση λόγω της ασφάλειάς του- έχει διευρυνθεί. Αυτό δείχνει πως οι φόβοι της αγοράς για διάλυση της ευρωζώνης εντείνονται. Αν η νομισματική ένωση καταρρεύσει, τότε οι επενδυτές θα προτιμούσαν να κρατούν γερμανικό χρέος, για παράδειγμα, αντί για χρέος που εκδίδουν η Ελλάδα ή η Ιταλία.

Σοβαρές πολιτικές ανησυχίες

Φέτος είναι προγραμματισμένο να διενεργηθούν εκλογές στην Ολλανδία, τη Γαλλία και τη Γερμανία. Όμως οι ανησυχίες για τα εκλογικά αποτελέσματα είναι ιδιαίτερα μεγάλες σε ό,τι αφορά στις προεδρικές εκλογές στη Γαλλία (σε δύο γύρους, τον Απρίλιο και τον Μάιο), όπου εξακολουθεί να υπάρχει πιθανότητα να κερδίσει η υποψήφια των εθνικιστών Μαρίν Λε Πεν, η οποία έχει υποσχεθεί να βγάλει τη Γαλλία από την ευρωζώνη όσο το δυνατόν συντομότερα.

Αν και το εκλογικό σύστημα της Γαλλίας έχει σχεδιαστεί εν μέρει ώστε να μην κυβερνούν ακραία κόμματα όπως το Εθνικό Μέτωπο της Λε Πεν, ωστόσο όλοι οι άλλοι υποψήφιοι για την προεδρία έχουν αδυναμίες που θα μπορούσαν να αποδειχθούν μοιραίες στις εκστρατείες τους. Ως εκ τούτου, η ήττα της δεν είναι προκαθορισμένο αποτέλεσμα.

Στην Ιταλία, εν τω μεταξύ, η εύθραυστη κυβέρνηση και η εμβάθυνση της διαίρεσης εντός του κυβερνώντος Δημοκρατικού Κόμματος έχουν αυξήσει τις πιθανότητες προκήρυξης εκλογών κάποια στιγμή φέτος. Το αποτέλεσμα θα μπορούσε άνετα να φέρει μια νέα κυβέρνηση, η οποία θα επηρεάζεται σε μεγάλο βαθμό από το Κίνημα των Πέντε Αστέρων ή τη Λίγκα του Βορρά, κόμματα που θέλουν η Ιταλία να φύγει από την ευρωζώνη.

Αν οι ευρωσκεπτικιστικές δυνάμεις καταφέρουν να αποκτήσουν πρόσβαση στην εξουσία σε οποιαδήποτε από τις δύο αυτές χώρες, δεν θα ήταν απαραίτητο να κερδίσουν σε δημοψήφισμα για την παραμονή της ευρωζώνης για να βλάψουν τη νομισματική ένωση. Ακόμα και η πράξη του προγραμματισμού δημοψηφίσματος στη Γαλλία ή την Ιταλία θα μπορούσε να επισπεύσει μια κρίση που θα ταρακουνούσε τα θεμέλια της νομισματικής ένωσης.

Η ελληνική περίπτωση

Η Ελλάδα αποτελεί μια ακόμα πηγή ανησυχίας για τους ηγέτες της ευρωζώνης, που δεν θέλουν το πρόγραμμα διάσωσης της Αθήνας να εκκρεμεί ως θέμα στις εκλογές. Έχοντας μεγάλες αποπληρωμές χρέους τον Ιούλιο, η Ελλάδα αντιμετωπίζει πιέσεις να κλείσει την αξιολόγηση του προγράμματος, κάτι που θα πρέπει να κάνει για να λάβει τα κεφάλαια που χρειάζεται για να κάνει τις προαναφερθείσες πληρωμές. Για να μην επηρεάσει τα εκλογικά αποτελέσματα η κατάσταση της Ελλάδας, το ιδανικό θα ήταν η αξιολόγηση να ολοκληρωθεί στις 20 Φεβρουαρίου, στη συνεδρίαση του Eurogroup.

Η Ελλάδα έχει αρκετά χρήματα μέχρι τον Ιούλιο, όμως αν το θέμα δεν λυθεί μέχρι τότε, η κυβέρνηση της χώρας θα πρέπει να διαπραγματευτεί ένα ολοκαίνουριο πρόγραμμα διάσωσης. Αυτό θα προκαλούσε νέα κρίση στην Ελλάδα, όπως αυτήν που απασχόλησε την ευρωζώνη το 2015, που ενέχει τον κίνδυνο εξόδου της Ελλάδας από την ευρωζώνη.

Δεν «σπάει» ο φαύλος κύκλος

Την ίδια ώρα, τα οικονομικά ρίσκα παραμένουν, ιδιαίτερα στην Ιταλία. Η τρίτη μεγαλύτερη οικονομία της ευρωζώνης έχει το δεύτερο μεγαλύτερο χρέος ως ποσοστό του ΑΕΠ (132,4% του ΑΕΠ), ενώ ο τραπεζικός της κλάδος -που επιβαρύνεται με «κόκκινα» δάνεια ύψους 276 δισ. ευρώ- σχοινοβατεί στο χείλος της κρίσης. Στα προβλήματά της προστίθεται και το γεγονός πως η Ιταλία είναι το πιο ευάλωτο μέλος της ευρωζώνης στο «βρόχο της καταστροφής»: οι ιταλικές τράπεζες είναι οι μεγαλύτεροι κάτοχοι ιταλικών κρατικών ομολόγων, που αντιστοιχεί σε σχεδόν 12% του συνολικού ενεργητικού του τραπεζικού κλάδου.

Από τότε που ο «βρόχος της καταστροφής» τον οποίον πυροδότησε η ελληνική κρίση κόντεψε να οδηγήσει στην κατάρρευση της ευρωζώνης, οι αρχές έχουν προσπαθήσει (αλλά αποτύχει) να σπάσουν τους δεσμούς που ενώνουν τις τράπεζες με τις κυβερνήσεις τους. Η γερμανική πρόταση για περιορισμό του ποσού του κρατικού χρέους της χώρας τους που θα μπορούν να διακρατούν οι τράπεζες, έχει δεχθεί πυρά από την Ιταλία και την Ισπανία, αφού η εφαρμογή της θα προκαλούσε τεράστια προβλήματα στην οικονομία τους.

Η Ιταλία και το bail-in

Ένα άλλο μέτρο που προωθούσε η Γερμανία αφορούσε στη δημιουργία κανόνων «bail-in», που υιοθετήθηκαν στην αρχή του 2016. Υπό τους κανόνες αυτούς, οι ιδιώτες ομολογιούχοι των τραπεζών θα απορροφούν πρώτοι τις απώλειες -χάνοντας ουσιαστικά την επένδυσή τους-, προτού μπορέσει να χρησιμοποιηθεί κρατικό χρήμα για τη διάσωση.

Η πρώτη μεγάλη δοκιμή των κανόνων αυτών ήρθε τον Δεκέμβριο, όταν η Banca Monte dei Paschi di Siena -η τρίτη μεγαλύτερη τράπεζα της Ιταλίας- αντιμετώπισε σοβαρά προβλήματα και χρειάστηκε διάσωση. Όμως πολλοί από τους ομολογιούχους της τράπεζας ήταν ανύποπτοι πολίτες στους οποίους είχαν πωληθεί τα ομόλογα ως ένα ασφαλές «όχημα» αποταμίευσης. Αν αναγκάζονταν να υποστούν ζημίες με το bail-in, θα προκαλούνταν μεγάλη πολιτική αντίδραση, ενισχύοντας το «χέρι» των ευρωσκεπτικιστικών κομμάτων όπως το Κίνημα των Πέντε Αστέρων.

Η λύση της ιταλικής κυβέρνησης για να προστατευθεί από τις πολιτικές επιπτώσεις περιελάμβανε δύο «ταχυδακτυλουργικά»: Πρώτον, χρησιμοποίησε ένα σχεδόν ξεπερασμένο stress test από τα μέσα του 2016 για να δικαιολογήσει μια πιο ευνοϊκή μορφή ανακεφαλαιοποίησης. Στη συνέχεια, έχοντας τη δικαιολογία πως οι ομολογιούχοι παραπλανήθηκαν για τη φύση της επένδυσής τους, τους αποζημίωσε.

Η τακτική της Ρώμης έσωσε την τράπεζα, για την ώρα τουλάχιστον, και απέτρεψε μια μεγάλη λαϊκή κατακραυγή. Η Ευρωπαϊκή Επιτροπή, που αναμφίβολα επίσης ανησυχούσε για τις επιπτώσεις της ενίσχυσης των ευρωσκεπτικιστικών κομμάτων, ενέκρινε το σχέδιο. Ωστόσο, η κατάσταση δεν έχει επιλυθεί τελείως: οι ευρωπαϊκές αρχές πρέπει ακόμα να εγκρίνουν το επιχειρηματικό σχέδιο της τράπεζας, προτού προχωρήσει η διάσωση. Επιπλέον, οι κανόνες του bail-in φαίνεται να έχουν καταρρεύσει στο πρώτο εμπόδιο που αντιμετώπισαν, ενώ ο πιθανός «βρόχος της καταστροφής» τραπεζών-κυβερνήσεων παραμένει ανέπαφος.

Η Ευρώπη διερευνά νέες λύσεις

Η υπάρχουσα επιδιόρθωση του «βρόχου της καταστροφής» φαίνεται να μην πετυχαίνει τον στόχο της, όμως οι ευρωπαϊκές αρχές δεν έχουν σταματήσει να ψάχνουν για τρόπους να τη διορθώσουν. Τον Ιανουάριο, η Ευρωπαϊκή Τραπεζική Αρχή πρότεινε τη δημιουργία μιας πανευρωπαϊκής “bad bank” που θα μπορούσε να αγοράσει μη εξυπηρετούμενα δάνεια από τις τράπεζες της ΕΕ, για να τα βγάλει από τους ισολογισμούς των τραπεζών, βελτιώνοντας έτσι την ευρωστία του κλάδου. Η “bad bank” στη συνέχεια θα πωλούσε τα δάνεια αυτά σε επενδυτές. Αν έπρεπε να υποστεί απώλεια σε οποιαδήποτε συναλλαγή της, θα μπορούσε θεωρητικά να ζητήσει αποζημίωση από την αρχική τράπεζα, ώστε οι αρχικοί υποστηρικτές του σχεδίου να μη χάσουν χρήματα.

Μια άλλη ιδέα που «έπεσε» για πρώτη φορά στο «τραπέζι» τον Οκτώβριο του 2011 είναι η δημιουργία ευρωπαϊκών «ασφαλών» ομολόγων, ή ESBies. Το σχέδιο αυτό προβλέπει πως μια οντότητα (ιδιωτική ή δημόσια) θα αγοράζει τα ομόλογα όλων των χωρών της ευρωζώνης και θα δημιουργήσει δύο pools: ένα pool οικονομιών υψηλότερου κινδύνου και ένα άλλο για τις πιο ασφαλείς οικονομίες.

Στη συνέχεια θα εξέδιδε ομόλογα που θα αντιπροσώπευαν το pool του χρέους υψηλότερου κινδύνου (που αρχικά ονομάζεται ευρωπαϊκά junior ομόλογα, ή EJBies, και περιλαμβάνει χρέος χωρών όπως η Ελλάδα και η Πορτογαλία) και άλλα που θα αντιπροσώπευαν το pool του πιο ασφαλούς χρέους (με ομόλογα από χώρες όπως η Γερμανία και η Ολλανδία).

Αυτή η ομαδοποίηση θα μπορούσε να καταστήσει δυσκολότερο για τους επενδυτές να επιλέξουν μία χώρα να εγκαταλείψουν σε περίπτωση κρίσης, ενώ θα δημιουργούσε επίσης ένα μεγαλύτερο pool πραγματικά ασφαλών τίτλων στους οποίους θα μπορούσαν να βασιστούν οι επενδυτές. Τον Σεπτέμβριο, το Ευρωπαϊκό Συμβούλιο Συστημικού Ρίσκου, επικεφαλής του οποίου είναι ο πρόεδρος της ΕΚΤ Μάριο Ντράγκι, δημιούργησε ομάδα εργασίας για να διερευνήσει την ιδέα αυτή, και η Ευρωπαϊκή Επιτροπή αναμένεται να εκδώσει λευκή βίβλο για το θέμα αυτό τον Μάρτιο.

Δυστυχώς για τους αρχιτέκτονες του σχεδίου, η Γερμανία -η χώρα με τη μεγαλύτερη επιρροή στην ευρωζώνη- έχει αντιρρήσεις και για τις δύο ιδέες. Ο γερμανικός λαός τάσσεται σθεναρά κατά οποιασδήποτε πρότασης που μπορεί να περιλαμβάνει την επιδότηση του χρεωμένου Νότου με χρήματα από δικούς του φόρους.

Τα τελευταία χρόνια, η Γερμανία έχει κάνει βήματα ώστε να προστατευθεί από την πιθανή διάλυση της ευρωζώνης. Όταν η ΕΚΤ ξεκίνησε το πρόγραμμα αγοράς ομολόγων τον Ιανουάριο του 2015, για παράδειγμα, η Γερμανία τελικά ενέδωσε σε μια πολιτική με την οποία διαφωνούσε, υπό τον όρο ότι τα ομόλογα θα συνέχιζαν να μοιράζονται μεταξύ των κεντρικών τραπεζών των χωρών-μελών και όχι να συγκεντρώνονται κεντρικά, καθιστώντας τη συμφωνία πιο σαφή στην περίπτωση μελλοντικού «διαζυγίου».

Επίσης, τα στοιχεία από την Τράπεζα Διεθνών Διακανονισμών έχουν δείξει πως οι Γερμανικές τράπεζες έχουν σταματήσει να δανείζουν σε εταιρείες με έδρα άλλες χώρες της ευρωζώνης τα τελευταία χρόνια, προτιμώντας να κρατούν το χρήμα τους στη Γερμανία -άλλο ένα βήμα πιο μακριά από την ενοποίηση και την αμοιβαιοποίηση των υποχρεώσεων εντός του μπλοκ. Άρα, όποια ιδέα φαίνεται να περιλαμβάνει ομαδοποίηση του ρίσκου πιθανότατα θα απορριφθεί άμεσα στη Γερμανία, ιδιαίτερα σε μια εκλογική χρονιά.

Θα «βγάλει» τη χρονιά η ευρωζώνη;

Η ευρωζώνη έχει μπει σε μια δύσκολη χρονιά και ορισμένοι επενδυτές δείχνουν όλο και μεγαλύτερη αμφιβολία για την ικανότητά της να επιβιώσει. Αν η Ευρώπη μπορέσει επιτυχώς να ξεπεράσει τα πολιτικά εμπόδια που έχει μπροστά της, η αβεβαιότητα στην αγορά θα «ξεθωριάσει» γρήγορα, και θα επιστρέψει χρήμα στις αγορές ομολόγων της. Ακόμα, όμως, και αν συμβεί αυτό, τα οικονομικά ρίσκα (που επιδεινώνονται από πολιτικούς παράγοντες στην Ευρώπη) θα συνεχίσουν να τροφοδοτούν τους φόβους για το μέλλον της νομισματικής ένωσης.

Οι αποδόσεις των ευρωπαϊκών ομολόγων αυξάνονται, με ώθηση από τις παγκόσμιες προσδοκίες για πληθωρισμό και από τη σταδιακή σύσφιξη της νομισματικής πολιτικής της ΕΚΤ, που σημαίνει ότι το κόστος αποπληρωμής χρεών επίσης θα αυξηθεί. Αν συνεχίσει να γίνεται αυτό σταδιακά, τότε οι αποδόσεις των ομολόγων είναι απίθανο να φτάσουν σε άβολα επίπεδα κατά τη διάρκεια του 2017. Επειδή, όμως, ο «βρόχος της καταστροφής» μεταξύ των τραπεζών και των κυβερνήσεων παραμένει ανέπαφος, και επειδή ο ιταλικός τραπεζικός κλάδος εξακολουθεί να είναι εξαιρετικά εύθραυστος, η Ιταλία θα είναι ιδιαίτερα επιρρεπής στην κρίση. Και οι αυξήσεις στις αποπληρωμές χρέους, όσο σταδιακά και αν γίνουν, απλώς θα μεγαλώσουν αυτή την ευπάθεια.

http://www.euro2day.gr/specials/topics/article/1517634/h-eyrozonh-kai-o-efialths-ths-teleias-kataigidas.html