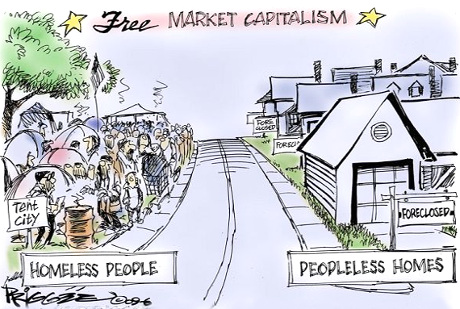

Ο άναρχος καπιταλισμός.

Επειδή δεν είναι δυνατόν να αυξάνονται οι φούσκες και τα χρέη στο διηνεκές, το παγκόσμιο κραχ δεν θα αποφευχθεί – εκτός εάν οι κεντρικές τράπεζες και το χρηματοπιστωτικό σύστημα έχουν βρει ένα ανάλογο μυστικό, με αυτό που αναζητούσαν οι αλχημιστές για το χρυσό (ηχητικό).

Άρθρο

Όπως έχουμε αναφέρει πολλές φορές μέχρι σήμερα, η κατάσταση στον πλανήτη είναι εκρηκτική, με τα χρέη να αυξάνονται συνεχώς – ενώ το κραχ έχει απλά καθυστερήσει, επειδή οι μεγάλες κεντρικές τράπεζες βρήκαν μία καινούργια μέθοδο αντιμετώπισης της κατάρρευσης: τα πακέτα ποσοτικής διευκόλυνσης (αγοράς παγίων, QE), μέσω των οποίων πλημμύρισαν τις αγορές με νέα χρήματα, ύψους περί τα 17 τρις $.

Μέσω αυτών των χρημάτων στήριξε η ΕΚΤ, για παράδειγμα, τα επιτόκια ομολόγων των υπερχρεωμένων κρατών της Ευρωζώνης, με μοναδική εξαίρεση την Ελλάδα – έτσι ώστε να διαμορφώνονται σε χαμηλά επίπεδα, για να αποφευχθεί η χρεοκοπία τους. Η Fed με τη σειρά της στήριξε τα χρηματιστήρια, δημιουργώντας μία τεράστια φούσκα – ενώ η Τράπεζα της Ιαπωνίας αγοράζει κρατικά ομόλογα και τεράστιες ποσότητες μετοχών, όταν το δημόσιο χρέος της χώρας έχει φτάσει στο 250% του ΑΕΠ της.

Όσον αφορά τη «συνετή» κεντρική τράπεζα της Ελβετίας, της πρωταθλήτριας παγκοσμίως ως προς τα χρέη των νοικοκυριών (άρθρο), μετά την αποδέσμευση του φράγκου από το ευρώ τον Ιανουάριο του 2015, επενέβη πολλές φορές στις αγορές συναλλάγματος – για να μην ανατιμηθεί το νόμισμα, δυσχεραίνοντας τις εξαγωγές και διευκολύνοντας τις εισαγωγές της χώρας (άρα μειώνοντας τα πλεονάσματα της). Έκτοτε το απόθεμα ξένων παγίων στον Ισολογισμό της σε συνάλλαγμα αυξήθηκε κατά 49% – από τα 510 δις φράγκα στα 761 δις φράγκα σήμερα, ποσόν που υπερβαίνει το ετήσιο ΑΕΠ της Ελβετίας!

Εκτός αυτού η κεντρική τράπεζα, τυπώνοντας χρήματα από το πουθενά φυσικά, αγοράζει μετοχές, κυρίως αμερικανικές – λειτουργώντας ουσιαστικά ως ένα γιγαντιαίο κερδοσκοπικό κεφάλαιο με απεριόριστες δυνατότητες, με αποτέλεσμα να χαρακτηρίζεται ως η Black Rock της Ελβετίας. Στα τέλη του τρίτου τριμήνου του 2017 είχε στην κατοχή της 1.399.984.699 αμερικανικές μετοχές, αξίας 87,8 δις $ – 271.000 κομμάτια ή 3,5 δις $ περισσότερες από το προηγούμενο τρίμηνο (γράφημα)

Εάν εξετάσει τώρα κανείς σε ποιές εταιρείες τοποθετεί τα χρήματα της, θα διαπιστώσει πως έχει εξελιχθεί σε έναν μεγάλο επενδυτή του κλάδου της τεχνολογίας – ενώ η πρώτη επιλογή της είναι η APPLE, ακολουθούμενη από τις GOOGLE, MICROSOFT, FACEBOOK και AMAZON (γράφημα). Το μετοχικό κεφάλαιο της ελβετικής κεντρικής τράπεζας (SNB) παγκοσμίως, το οποίο καλύπτει το 90% των διεθνών χρηματιστηρίων, είχε συνολική αξία στο τρίτο τρίμηνο του 2017 ύψους 152 δις φράγκων – ίση με το 20% των συναλλαγματικών αποθεμάτων της, τα υπόλοιπα εκ των οποίων είναι επενδυμένα σε ομόλογα. Προφανώς η ανάληψη υψηλού χρηματιστηριακού ρίσκου από μία κεντρική τράπεζα αποτελεί έναν σύγχρονο νεωτερισμό – ενώ φυσικά δεν είναι η μοναδική.

Εάν εξετάσει τώρα κανείς σε ποιές εταιρείες τοποθετεί τα χρήματα της, θα διαπιστώσει πως έχει εξελιχθεί σε έναν μεγάλο επενδυτή του κλάδου της τεχνολογίας – ενώ η πρώτη επιλογή της είναι η APPLE, ακολουθούμενη από τις GOOGLE, MICROSOFT, FACEBOOK και AMAZON (γράφημα). Το μετοχικό κεφάλαιο της ελβετικής κεντρικής τράπεζας (SNB) παγκοσμίως, το οποίο καλύπτει το 90% των διεθνών χρηματιστηρίων, είχε συνολική αξία στο τρίτο τρίμηνο του 2017 ύψους 152 δις φράγκων – ίση με το 20% των συναλλαγματικών αποθεμάτων της, τα υπόλοιπα εκ των οποίων είναι επενδυμένα σε ομόλογα. Προφανώς η ανάληψη υψηλού χρηματιστηριακού ρίσκου από μία κεντρική τράπεζα αποτελεί έναν σύγχρονο νεωτερισμό – ενώ φυσικά δεν είναι η μοναδική.

Σε γενικές γραμμές πάντως, τα πακέτα των κεντρικών τραπεζών δεν έχουν κατευθυνθεί στην πραγματική οικονομία – οπότε δεν έχει δημιουργηθεί εκεί πληθωρισμός. Αντίθετα, επειδή λαμβάνονται κυρίως από εισοδηματικά ισχυρά άτομα ή εταιρείες, οδηγήθηκαν στα χρηματιστήρια και στα ακίνητα – προκαλώντας σε αυτά πληθωρισμό και φούσκες.

Η άνοδος των τιμών των ακινήτων τώρα αυξάνει τις μέσω αυτών εγγυήσεις – άρα τα δάνεια που λαμβάνονται και επομένως τα χρέη, ενώ με τις μετοχές ισχύει κάτι ανάλογο. Οι φούσκες όμως κάποια στιγμή σπάζουν νομοτελειακά – οπότε μειώνεται η αξία των ακινήτων ή των μετοχών που δόθηκαν ως εγγύηση για τα δάνεια, δημιουργούνται μεγάλα προβλήματα στους δανειολήπτες, ορισμένοι αδυνατούν να τα εξυπηρετήσουν, οι τράπεζες γεμίζουν επισφάλειες (κόκκινα δάνεια), χρεοκοπούν και το σύστημα καταρρέει.

Το 2008 οι κεντρικές τράπεζες και τα κράτη μπόρεσαν να διασώσουν το σύστημα – αυξάνοντας τα μεν πρώτα τα δημόσια χρέη τους, ενώ οι δεύτερες τους Ισολογισμούς τους. Για παράδειγμα, τα χρέη των Η.Π.Α. διπλασιάστηκαν έκτοτε, από τα 10 τρις $ στα 20 τρις $, της Ισπανίας τριπλασιάστηκαν από τα 400 δις € στα 1.200 δις €, της Ιρλανδίας τετραπλασιάστηκαν, της Κίνας εκτοξεύθηκαν στη στρατόσφαιρα, της Ιαπωνίας επίσης κοκ. – ενώ οι Ισολογισμοί των μεγάλων κεντρικών τραπεζών σχεδόν πενταπλασιάστηκαν.

Εάν συμβεί όμως κάτι ανάλογο κάποια στιγμή στο μέλλον, ποιός θα διασώσει τα κράτη και τις κεντρικές τράπεζες; Προφανώς δεν υπάρχει κανένας – οπότε οι φούσκες δεν επιτρέπεται να σπάσουν ποτέ.

Είναι τώρα δυνατόν να αυξάνονται οι φούσκες και τα χρέη στο διηνεκές; Κατά την άποψη μας όχι, ενώ η εποχή που βιώνουμε μοιάζει με την περίοδο πριν το κραχ του 1929 και τη Μεγάλη Ύφεση – όπου όμως οι κεντρικές τράπεζες χρησιμοποιούν εντελώς νέες μεθόδους, ενώ υπάρχουν πολύ περισσότερα χρηματοπιστωτικά εργαλεία, ορισμένα από τα οποία είναι σε θέση να προκαλέσουν μαζικές καταστροφές, όπως η βόμβα των παραγώγων.

Εκτός βέβαια εάν οι κεντρικές τράπεζες και το χρηματοπιστωτικό σύστημα έχουν βρει ένα ανάλογο μυστικό, με αυτό που αναζητούσαν οι αλχημιστές για το χρυσό – κάτι που ασφαλώς δεν γνωρίζουμε. Ακολουθεί η σημερινή συνομιλία του κ. Σαχίνη με τον κ. Βιλιάρδο.

Βασίλης Βιλιάρδος : Παγκόσμια Χρέη και Παγκόσμιο Χρήμα.

984radio

ΠΗΓΗ:

http://www.analyst.gr/2017/11/06/o-anarcos-kapitalismos/

6/11/2017

984radio

ΠΗΓΗ:

http://www.analyst.gr/2017/11/06/o-anarcos-kapitalismos/

6/11/2017